斐波那契回调线的应用指南

在金融市场的技术分析中,若要列出最受欢迎的工具,斐波那契无疑名列前茅。它看似神秘,却贯穿于自然、艺术乃至市场波动的节奏之中。对初学者而言,掌握“斐波那契回调”和“斐波那契扩展”就像拿到了解读行情结构的钥匙。本文将带你从数学原理出发,逐步了解这些比例背后的逻辑、它们在图表分析中的实际作用,以及使用时的常见误区。

二、斐波那契数列的原理与起源

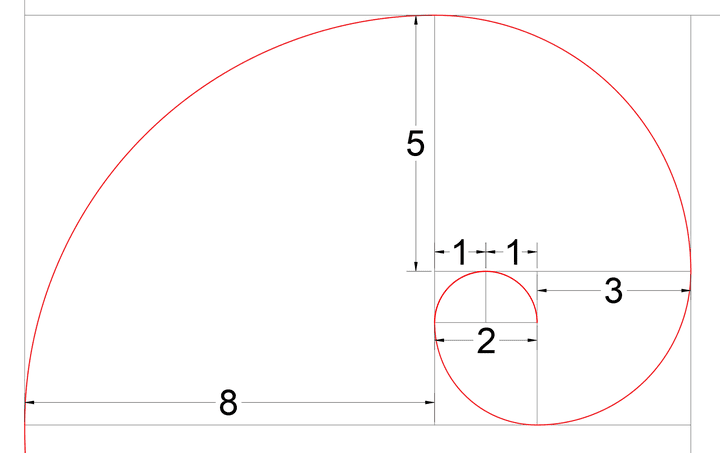

斐波那契数列(Fibonacci Sequence)最初源自13世纪意大利数学家莱昂纳多·斐波那契的著作《计算之书》。他通过一个兔子繁殖的数学模型,提出了一个不断递推的数列:1、1、2、3、5、8、13、21……每一个新数字都等于前两个数字之和。

随着研究的深入,人们发现这个数列中相邻数字之间的比例逐渐趋近一个常数——1.618,也就是著名的黄金比例(Golden Ratio)。这一比例不仅出现在艺术与建筑中,也普遍存在于自然界:向日葵种子的螺旋分布、贝壳的生长曲线、甚至人体结构的比例,都与这个数字密切相关。当分析者将这种“自然界的秩序”映射到金融市场时,他们发现价格波动中也存在相似的节奏。于是,斐波那契的数学思想被引入技术分析,用来推测市场在趋势变化中的潜在拐点。

三、斐波那契在技术分析中的核心工具

斐波那契理论在交易中主要通过两种形式呈现:

- 斐波那契回调线(Fibonacci Retracement) —— 用于识别趋势中可能出现的支撑或阻力。

- 斐波那契扩展线(Fibonacci Extension) —— 用于预测价格延伸的潜在目标区间。

下面我们先从应用最广的回调线讲起。

四、斐波那契回调线:捕捉价格回落的关键区间

在任何一段明显的趋势行情中,价格往往不会一口气走完,而是经历阶段性回调或反弹。斐波那契回调工具,正是用来衡量这种“喘息空间”的。

当交易者在图表中选定一个波段(例如,从底部A到顶部B的上涨趋势),系统会自动绘制出几条水平比例线,常见的比例包括 23.6%、38.2%、50%、61.8%、78.6%。这些数值并非随意设定,而是源自斐波那契数列的比例关系及其衍生出的黄金分割。

在实战中,这些比例线常被视为潜在的支撑与阻力区域:

- 38.2% 回调位:轻微修正,多为短线支撑。

- 50% 回调位:虽非斐波那契比例,但被广泛视为“市场平衡点”。

- 61.8% 黄金回调线:最具代表性的反转信号区域。

例如,在一波上涨行情中,如果价格自高点回调,投资者通常会观察价格是否在38.2%或61.8%的区间企稳——这往往意味着多头正在重新积蓄力量。反之,在下跌趋势中,反弹到这些比例附近也常成为空方重新发力的阻力区。

五、实战案例示意

黄金从3333美元上涨至4131美元,随后进入调整期。利用斐波那契回调线,我们可计算关键支撑位:

- 23.6% 回调:约在3943美元

- 38.2% 回调:约在3826美元

- 61.8% 回调:约在3638美元

若价格在3826美元附近止跌并反弹,说明38.2%这一回调比例有效地发挥了支撑作用。若跌破此区间,交易者则会留意61.8%这一更深层支撑点。这种“比例分层思维”,让分析更具结构感,而非依赖主观猜测。

六、新手常见误区与使用建议

误区1:把斐波那契线当作“预测工具”

斐波那契线并不能预言未来的价格,而是帮助我们识别潜在的“心理价位带”。价格在这些区域的反应,才是市场意图的真正体现。

误区2:忽视趋势方向

斐波那契分析只有在明确趋势下才具参考价值。若市场处于震荡或无趋势阶段,使用这些比例线往往会失真。

误区3:只看比例,不看K线结构

理想的操作是结合K线形态、成交量、均线等其他指标共同确认信号,而非仅凭比例进出场。

实用建议:

- 在回调区等待反转信号(如吞没形态、锤子线等)

- 将回调线与趋势线或均线共振区结合使用

- 切勿盲目设定止损,应以结构突破为准